ドルコスト平均法はベストではないがベターな選択

期待値で考えた場合ドルコスト平均法は損になります。

期待値で考えた場合の最良の投資方法は最初にドカンと一括投資する方法です。

とは言え初心者にとってドルコスト平均法は様々なメリットがあるので自分が投資初心者だと思う人はおとなしくドルコスト平均法で投資をしておきましょう。

今回の記事ではドルコスト平均法のざっくりとした解説をした後、最初にドカンと一括投資が良い理由について解説していきます。

そのあとにドルコスト平均法がそれでもオススメされている理由について詳しく説明し、最終的に僕個人はドルコスト平均法をオススメするのかを書いています。

ドルコスト平均法とは

そもそもドルコスト平均法とは何ぞやと言う人もいるでしょう。

Wikipediaではこんな感じのことが書かれています。

ドル・コスト平均法(英: dollar cost averaging、DCA)とは、株式や投資信託などの金融商品の投資手法の一つ。定額購入法ともいう。金融商品を購入する場合、一度に購入せず、資金を分割して均等額ずつ定期的に継続して積立投資をする。例えば「予定資金を12分割して、月末ごとに資金の1/12を投入し、一年かけて全量を買う」という手法。USドル建てで投資することを意味するものではない。

https://ja.wikipedia.org/wiki/%E3%83%89%E3%83%AB%E3%83%BB%E3%82%B3%E3%82%B9%E3%83%88%E5%B9%B3%E5%9D%87%E6%B3%95

相変わらずWikipediaはよくわからない単語を無駄に並べていて読む気が失せますね。

とりあえずめちゃくちゃ簡単に説明するとドルコスト平均法とは「値動きする商品を決まった期間、決まった金額での購入をすること」です。

例としては毎月eMAXIS Slim 全世界株式(オール・カントリー)を5万円買う。などですね。

株や投資信託などの金融商品は長期で値上がりすることが前提でも短期では値下がりするかもしれません。

1回の購入で高値掴みをしてしまうと取得単価(購入金額)が高くなってしまいます。

取得単価が高くなってしまうと損失が大きくなりやすいので利益が出にくくなります。

一方ドルコスト平均法を使って購入時期をずらすと取得単価が均されて高値掴みをしてしまった場合でも取得単価が抑えられているので損失を小さくすることができます。

期待値的には最初にドカンと一括投資が正解

損失が小さくなるならドルコスト平均法がいいじゃんと思った人もいるかもしれません。

しかし、期待値で考えた場合ドルコスト平均法は損になります。

具体的に考えてみましょう。

株式で得られる年平均リターンが4%だとして100万円を1年間投資すれば104万円になります。

年平均リターンが4%だということがわかっているのであれば、当然月平均リターン、日平均リターン、秒平均リターンを計算することができます。(あくまでも平均リターンの計算ができるだけでほかの条件は考慮しない)

秒平均リターンはさすがにほぼ意味がないですが、月平均リターンや日平均リターンは実は結構バカにできません。

具体的には年平均リターンが4%の場合、月平均リターンは0.327%、日平均リターンは0.0107%になります。

つまり

100万円を1年間投資せずにそのまま寝かせてたら4万円の機会損失

100万円を1か月投資せずにそのまま寝かせてたら3274円の機会損失

100万円を1日投資せずにそのまま寝かせてたら107円の機会損失

となります。

結構な機会損失額ですよね?

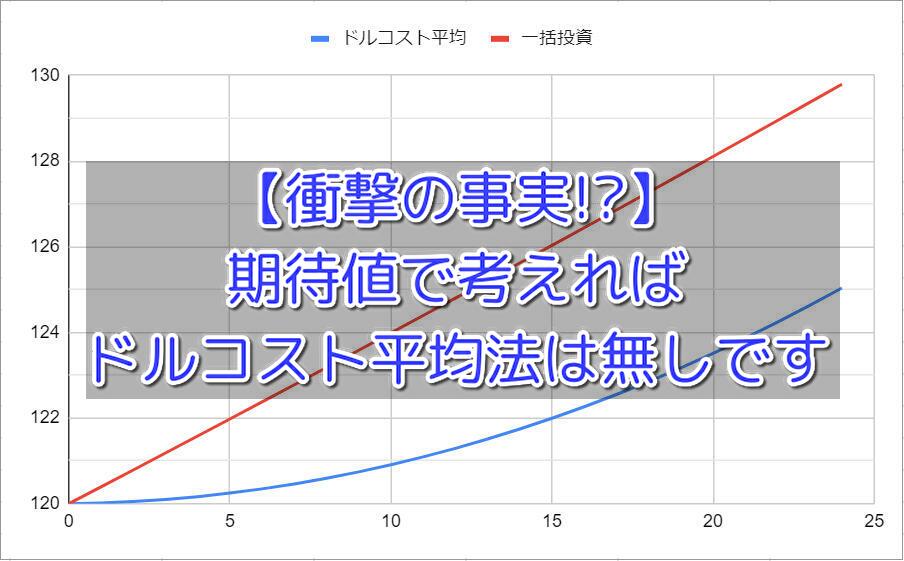

もう少し具体的に120万円の資金があり最初に一括投資した場合とドルコスト平均法で投資した場合で、月平均リターン通りに資産が増えた場合のグラフを見てみましょう。

一括投資の場合は2年後に129万円を超えているのに対してドルコスト平均法の場合は125万円にぎりぎり届くくらいになっています。

こうやって見ると結構な差ですよね。

基本的にリターンはリスクにさらした金額×時間で決まります。

ドルコスト平均法よりも先に大きな金額をリスクにさらすことで金額×時間が大きくなりより大きなリターンが期待できるようになります。

つまり期待値的には持っている投資可能な資金は今すぐ全力で突っ込むことが正解です。

それでもドルコスト平均法がオススメされる理由

期待値的には投資可能な資金は今すぐ全力で突っ込むことが一番なはずなのに基本的に世間ではドルコスト平均法で投資をすることが推奨されています。

もちろんこれには理由があって、期待値以外の様々な視点から見た理由があるのでこのような事態になっています。

その理由とは

- 失敗しにくい

- 初心者向けの低いハードル

- クレカ積み立てなどと併用できてお得

- 発信者側にリスクが大きい

があります。

失敗しにくい

投資の失敗は大まかに3つです。

- 相場から退場

- 詐欺にかかる

- ゴミ商品を買ってしまう

ドルコスト平均法はこの中の「相場からの退場」に対してそれなりに効果があります。

相場から撤退するパターンは資金がなくなり強制退場と心が折れての自主撤退の2パターンです。

資金がなくなって強制退場はまともなインデックスファンドを選べばまず発生しないので気にしなくていいです。

心が折れて自主撤退は想定以上に損失が膨らんでしまった人が陥る状態です。

もちろん相場から退場することが正解の局面や人生もあるかもしれません。

しかし、今の日本で投資をしないと決めたということは一生労働者で死ぬまで働き続ける奴隷のような人生を送ると決めたいうことです。

僕はそんな人生嫌なので相場には残り続けた方がいいと思います。

自主撤退を考えてしまう状況のひとつに高値掴みがあります。

価格の一番高いところで買ってしまって価格がどんどん下がると投資していることでお金は減るから本当にやってることが正しいのか疑問になるし、投資が下手な感じがしてそもそも楽しくありません。

でもドルコスト平均法なら価格が下がってくれば前よりもお得に買うことができるからなんか得した気分になるし、価格が上がれば持ってる資産の価値が増えるので普通にうれしいです。

もちろん価格が下がったら前よりお得に買うことができたとしても、もともと持ってる資産の価値は下がるので損してるんですが気持ちの面でそんなにダメージを受けないのは非常に大きなメリットと言えます。

初心者向けの低いハードル

いきなり大きな資金を用意してそれをそのまま全額突っ込む。

口で言うのは簡単ですが、実際に初心者が実行するのは無理でしょう。

まず、最初に大きな資金を用意するのがそれなりに大きなハードルです。

いきなり100万円用意するなんて普通はできません。

投資をする場合、毎月の給料から5万円ずつ投資に回すみたいな資金の捻出の仕方になる人がほとんどでしょう。

その場合は問答無用でドルコスト平均法になります。

そして、仮に資金が用意できたとして自分のリスク許容度がわからない人が全力で突っ込むのは危険です。

100万円をインデックスファンドに突っ込んだら平気で1日3%動いたりします。

3%マイナスに動けば3万円のマイナスです。その日1日がただ働きになるどころか働いてもマイナスになります。

もちろんプラスになる日もありますが、こんな生活が投資をしている限りずっと続きます。

仕事はクソだし集中してやる必要も全くないですが、それでも投資した商品の価格が気になって何をやるにも集中できず手につかないなんてことになったら大変です。

初心者のうちは値動きになれるためにも少額から始められるドルコスト平均法が良いでしょう。

クレカ積み立てなどと併用でお得

以前こんな記事を書きました。(もう楽天のクレカ積み立ては還元率がゴミになってしまいましたが)

このように投資信託はクレジットカードで購入することができる場合があります。

楽天がもともと有名でしたが、現在では有名どころで

- 楽天カード・楽天キャッシュ×楽天証券

- 三井住友カード×SBI証券

- auPAYカード×auカブコム証券

- マネックカード×マネックス証券

- セゾンカード×セゾンポケット

- エポスカード×tumiki証券

があります。

どの組み合わせでもクレジットカード決済をするとその分のポイントをもらうことができるので普通に現金を口座に入金して購入するよりもお得です。

しかし、当然デメリットもありクレカで購入できる金額には制限があります。

おおむね1月あたり5万円が上限となっているのでそもそも100万円をドカンと一発でぶち込むなんて仕組み上できないんですね。

1月あたりの機会損失額は3274円なのでポイントよりも期待損失額の額のほうが非常に大きいですが、ポイントの場合は確定でプラスになるので初心者のうちは資金の用意の難しさなどほかの項目との兼ね合いもあり確実なポイントの方を選択しても良いでしょう。

発信者側にリスクが大きい

最後の理由は発信者側のリスクの問題です。

発信者側がどんなに丁寧にリスクも踏まえて説明をしても損したら文句を言ってくるバカが一定数います。

期待値的には一番であってもリスクを一番取っているから期待値で一番なだけで、価格が下がれば当然一番損します。

そんな時に「お前の言うとおりにしたら損した。金返せ」なんて言い出すバカはもう信じられないほどたくさんいます。

なので発信者側としては、リスクを最初からとっている場合と比べるとドルコスト平均法はまだ損失が少なくて良いですよ。という逃げ道を用意しておくと都合が良いんですね。

文句を言ってくるバカはドルコスト平均法で買って値上がりした時は「お前の言うとおりにしたら全額突っ込む場合よりも損した。金返せ」なんて言わないから文句を言う場合にだけ対処法を作っておけばいいんですね。

結論 ベストではないけどドルコスト平均法でいいんじゃない?

一括投資の方が良いのかドルコスト平均法の方が良いのかわからないと言うくらいの初心者であればドルコスト平均法にしといた方が良いです。

ドルコスト平均法は100点を取れることは絶対にない投資法ですが、代わりに平均点が取れるようになります。

平均点さえとっておけば投資においては十分合格と言っていいでしょう。

メリットも

- 失敗しにくい

- 初心者向けの低いハードル

- クレカ積み立てなどと併用できてお得

と3つもありメリットも十分ですしデメリットも少ないです。

- 初心者でまだ投資がよくわからない

- 自分で判断するだけの能力がない

- 自分の資産をリスクにさらしたことがない

などの条件に当てはまる人はおとなしくドルコスト平均法にしておきましょう。

そもそもお金はあればあるだけ良いというものでもありません。

1/2の確率で100億円もらえるボタン(はずれを引いたら何もなし)と100%の確率で10億円もらえるボタン

1回しか押せないなら期待値は低いけど100%の確率で10億円もらえるボタンのほうが良いですよね?

このように期待値額が高いからって必ずそっちが正解とは限りません。

可能な限り高確率で生活に不自由しない程度に裕福なお金を作るための投資法と考えるとドルコスト平均法は良い投資手法だと言えるでしょう。

最後のまとめ

今回は【衝撃の事実!?】期待値で考えればドルコスト平均法は無しですと言うタイトルで記事を書きました。

ドルコスト平均法は「値動きする商品を決まった期間、決まった金額での購入をすること」で決まった金額で購入時期を分散することで取得単価を平均化して高値掴みをしてしまうリスクをなくす手法です。

いろいろなメディアや発信者がオススメしているドルコスト平均法ですが、期待値で考えると最初にドカンと一括投資する方が高くなります。

具体的な金額で考えてみると

100万円を1年間投資せずにそのまま寝かせてたら4万円の機会損失

100万円を1か月投資せずにそのまま寝かせてたら3274円の機会損失

100万円を1日投資せずにそのまま寝かせてたら107円の機会損失

となります。

ドルコスト平均法をやろうとして投資していない100万円がある場合、ただ置いとくだけで1日107円も損している計算になるんだからもったいないですよね?

とは言えドルコスト平均法は当然オススメされる理由があるのでオススメされています。

- 失敗しにくい

- 初心者向けの低いハードル

- クレカ積み立てなどと併用できてお得

- 発信者側にリスクが大きい

これらの理由のうち上3つはそのままメリットとなります。

個人的には投資初心者であればこれらのメリットを十分に活かせるのでドルコスト平均法で投資するのをオススメします。

可能な限り高確率で生活に不自由しない程度に裕福なお金を作るための投資法と考えるとドルコスト平均法は良い投資手法だと言えるでしょう。

こんな記事も書いています。

コメント