長期投資が最強です

歴史がこの事実を証明していますし、考えてみれば誰でもわかるくらい当然の理由もあります。

今回はそもそも長期投資は儲かるのか、儲かるならなぜ儲かるのかを分かりやすく解説していきます。

そのためにまずは抑えておくべきポイントを先にあげておきます。

- 会社に利益が出ている限り投資は儲かり続ける

- 経済は発展し続ける

- 突然企業の価値大きく変わることなどそうそうない

- 常に勝つなんてありえない

- 短期で見れば下がる時も当然ある

それではこれらについて個別に解説していきます。

会社に利益が出ている限り投資は儲かり続ける

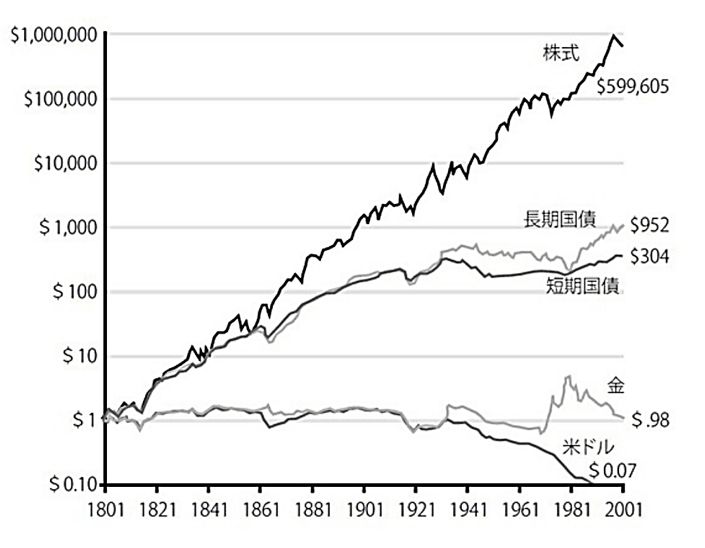

まずはいつもの図をとりあえず貼っておきます。

1801年に各資産を1ドル分持っていた時の2001年のリターンの図ですね。

有名なので特に説明することもないですが、とりあえず歴史的には長期投資の場合株が一番リターンが大きいと思っておけばよいです。

続いて、そもそも会社の利益とは何かというのをざっくり説明すると売り上げたお金から給料、材料費、家賃、税金などの経費を引いてそれでも残ったものになります。

例えば、とある株式会社が1年間での売り上げが1億円あって経費が9000万円だったら利益は1000万円ですね。

この会社が100万株を発行している株式会社だった場合1株あたりの利益は10円になります。

なんてことはない算数の計算ですね。

同じように次の年も売り上げを出したら翌年も1株当たり10円の利益が出ます。

株の利益なんて難しい話という先入観を持っている人もいるかもしれませんが、複雑なように見えても所詮はこんな単純な算数でしかありません。

なので当然利益が出ているのであれば投資をし続ければ儲かります。

ちなみにこの儲けは配当や株主優待で株主に還元されたり、利益(売り上げ)を大きくするため事業拡大や投資に使われたりします。

また、ピンチの時のために会社にため込むという選択肢もあります。

配当や株主優待で還元されれば手元に入ってくるので儲かってる実感がわきますが、事業拡大や投資に使われても会社自体の価値が高くなる(次の利益が大きくなる)から実は儲かっているんですね。

会社にため込まれた場合でも結局は会社の資産となっているので会社自体の価値が高くなることに変わりはありません。

勘違いしてる人も多いですが、利益の部分は完全に株主のものなので雇用契約だけで結ばれている従業員は利益と何の関係もありません。利益をもっと従業員に還元しろなんて言うのは全くの見当はずれな意見なんですね。

上げた経費以上に利益にメリットがないのであれば株主は従業員の要望なんか無視して当然となりますが株式会社とはそういうものなんです。

結局のところ株式市場は会社の(価値+作り出した利益)-(手数料+税金)でできています。

つまり利益が手数料+税金よりも大きくないのであれば理論上必ず儲かるんです。

経済は発展し続ける

生産人口が減少するのなら経済が減退するみたいなツイートをどこかで見た気がするんですがうまく見つけられませんでした。

この考えは正しい部分もあるけど間違ってます。

今回、経済はとりあえず「1人当たりの生産力×生産人口」ということにして話を進めていきます。

そしてこれが前の年よりも大きくなれば発展、小さくなれば減退しているとします。

まずは正しい部分として、生産人口が減れば当然掛け算なので値は小さくなります。なのでこの部分を注目して見れば確かに経済は減退していくように見えるでしょう。

しかし実際にはもう一つの変数として1人当たりの生産力があります。

基本的にこの1人当たりの生産力は生産人口の減少よりも大きくなるので経済は発展していきます。

これは昔の人に比べて今の人が優秀だとかそんなことではなく

- 昔の人が作った便利なツール

- 昔の人が見つけた役立つ知識

- 昔の人が気付いたやらなくていいこと

など様々な知識やツールをすでに手に入れた状態からスタートできるからです。

要は「強くてニューゲーム」や「データの引継ぎ」をしてるからなんですね。

今では遠くの会社の人と週1回ZOOMで会議するなんて当たり前になりましたが、数年前までは普通に週1回会社に訪ねて会議するなんてこともありました。

それどころかチャットツールすらなく連絡はPCメールか固定電話で共有のスケジュール帳もなくカレンダーに予定を手書きしていたなんて時代もわりと最近まであります。

また、知識で言えばライブラリなんかはまさに過去の人の知恵や知識を拝借して使わせてもらうものです。オープンソースなんかもまさにこれですね。

そもそも科学は未来のために役に立つかもしれないことを研究する学問ですからね。

過去あった知識のほとんどは現代に継承されほぼなくなることもありません。

最近で言うと通勤や会議を減らすことで仕事の効率が上がるという話も有名になってきています。

このように昔やってみてよかったものや悪かったものは知識や道具として新たな世代に継承され続けるので1人当たりの生産力は常に右肩上がりになります。

悪いものは省いて良いものだけを採用するんだから悪くなる理由がないですね。

少なくとも現状の科学の発展と人口減少で見ると「1人当たりの生産力×生産人口」は生産力の向上のほうが人口減少よりも大きいため経済は発展し続けると言っていいでしょう。

突然企業の価値大きく変わることなどそうそうない

何かをきっかけに株価が大暴落したり大暴騰したりすることがあります。

なにかしらの理由があって株価は変動しているのですが、株価というのはその会社の価値を表す数字です。

不景気になって年初来20%安なんて銘柄も結構あったりしますが、普通の上場企業は技術力も生産力も1年以内に20%も変わったりしません。

しかもどうでもいい不祥事や障害なんかで下がった場合はそもそも生産性や技術力は全く変わらなかったりもします。

実際KDDIは通信障害があって4%ほど株価が下落しましたが、2日もしないうちに通信障害前の価格まで値段を戻しました。

これはKDDIの利益を上げる力が4%下がったなんてことは全くないのに株価が4%も下がってくれたので新たに買った人や買戻しをした人がいるからにほかなりません。

そもそも上場するような大企業がつぶれて株が紙くずになることはめちゃくちゃ稀ですからね。

上場廃止する場合でもどこかの会社に吸収されたりして持ってた株は高く買い取ってくれるので損するなんてほぼないです。(もちろん100%儲かるわけではないですが)

常に勝つなんてありえない

そもそも株式投資を始めたときに絶対に負けない手法だと思ってはじめましたか?

素人が常に勝つなんてことは100%ありえません。

プロでもほぼ無理です。

当然僕だって無理です。

そもそも最初は負けにくい投資をしていたはずです。

負けにくい=負けはあるということです。

始めるときに負けを踏まえていたのであれば常に勝てるはずなんて言う甘い幻想は捨てましょう。

負けているときは今の負け額を見て想定以上に負けているかどうかを冷静に判断する必要があります。

想定内ならやっていることは間違っていないので特にやることはありません。

そのまま愚直にその道を突き進みましょう。

想定外に負けているのであれば想定内に収まるように配分や投資先を調整しましょう。

負けているときに投げ売りしてしまう人は悲観的な感情のコントロールと生活の安定をまずはさせましょう。

損切りは確かに大事ですが、以下の項目に当てはまった損切りは完全に失敗です。

- 状況を考慮せず数字しか見ていない(5%下がったら損切りなど)

- 根拠もなく長期で低迷すると勝手に思った

- そもそも売らないと生活費がない

- リスク許容度を超えてしまった

投資は結果がすべてだという意見もありますが、個人的には結果よりも再現性と理解が重要です。

運が悪くても最善を尽くせたのであれば次も同じことをしていれば自然とお金は増えていきます

逆に運が良くても適当な売買でたまたま儲かっただけでは必ずそのお金は消えてなくなります。

結局のところ負け組の特徴として

- 資金ショートで強制終了

- 謎のオカルトを妄信

- 低い判断力で流される

などがあります。

スロットでもそうですが、

- 期待値があるならどこまでも追うことができて三流

- 期待値を比べて高い期待値を選ぶことができて二流

- 周りの状況に応じて最適な立ち回りができて一流

です。

別に一流になる必要はないですが、せめて三流にはなりましょう。

短期で見れば下がる時も当然ある

株式の年間平均リターンはおよそ4~5%です。

米国株(S&P500)の場合は7%なんて言ってインフルエンサーは7%でシミュレーションして夢を見せるようなグラフや資産計画を見せていましたが、あんなものは絵に描いた餅です。

全世界に分散した場合は4~5%くらいなので税引き後なら3~4%と思っておきましょう。

年利4%というのは1年で100万円が104万円になるペースなので給料などと比べると非常にゆっくりです。

しかもこれは20年や30年と言った長期で見たときの平均リターンなので実際のリターンは年単位で見た場合+30%や-30%のようにめちゃくちゃブレます。

- 例年より景気が悪い

- 例年より夏が暑い

- 例年より雨が少ない

- 大災害があった

こんな自然現象や人の感情を理由に景気なんてコロコロ変わります。

景気のいい年や悪い年が出てくるのは当然なんですね。

とは言え前年まであった技術や道具が消えることはほぼありません。

景気に左右されてリターンの悪い年が出てくることも当然ありますが、逆にリターンが良くなる年も当然あります。

結局経済が発展し続け企業が利益を生み続けるのであれば長期で見ればリターンがあるので短期の下落なんか気にする必要はないんです。

最後のまとめ

今回は長期投資が最強ですということについて5つの理由をあげて解説してきました。

5つの理由はこちら

- 会社に利益が出ている限り投資は儲かり続ける

- 経済は発展し続ける

- 突然企業の価値大きく変わることなどそうそうない

- 常に勝つなんてありえない

- 短期で見れば下がる時も当然ある

結局のところ資本主義が続く限り会社は利益を出すために運営され続けます。

利益は株主のものなので長い期間会社に投資して入ればそれだけもらえる金額も当然増えるんですね。

また、よほどのことがない限り経済は衰退なんてせず発展し続けます。

これは人口が減少するペースよりも1人当たりの生産量の向上が大きいからです。

もちろん今の人が昔の人よりも人間的に優秀だからというわけでは全くなく、ただ単純に知識や道具が進化・継承され続けた結果「強くてニューゲーム」を何度も繰り返した現代のほうが生産効率が良くなるというだけの話です。

そして、何かをきっかけに突然株価が下がったりすることもありますが利益を上げる力が株価と同じだけ下がることは稀です。

特にどうでもいい不祥事や障害をきっかけに下がった場合は基本的に数日で元に戻ります。

大事なのは生産性や技術力が下がって利益を出す力が下がっていないかを確認することです。

上場している会社の株が紙くずになることなんて稀なのでまずは慌てず落ち着きましょう。

最後に負けを踏まえて投資をしましょう。

100戦100勝できる人なんてまずいません。

いるなら今すぐ会社を辞めて専業トレーダーになった方がいいです。

負けにくい投資をやってコツコツと期待値を積み上げていきましょう。

投資は結果がすべてみたいな風潮がありますが、本当に大事なのは結果ではなく再現性と理解です。

一発勝負ではなく長期で戦い続けるなら再現性を高め原因を理解することが必ず最終的な収支に良い影響を与えてくれます。

結局のところ株式市場は会社の(価値+作り出した利益)-(手数料+税金)でできています。

つまり利益が手数料+税金よりも大きくないのであれば理論上必ず儲かるんです。

こんな記事も書いています。

コメント